Beberapa perkara yang saya pelajari pada tahun ini

Tahun 2011 sudah sampai ke penghujung dan meninjau kembali segala peristiwa yang berlaku, saya telah mempelajari beberapa perkara penting:

1. Tiada siapa yang boleh meramalkan pergerakan pasaran secara konsisten.

Jika kita lihat pasaran pada tahun ini, prestasi agak hambar dan mendatar. Walaupun pada akhir tahun ini kita lihat dapati kembali naik, kebanyakan saham sebenarnya berada pada paras lebih rendah dan saya dapati kenaikan ini berasaskan volum yang rendah, dan diterajui oleh saham-saham dalam Indeks FBM KLCI sahaja.

Apabila mengimbas kembali ramalan penganalisis pada awal tahun, kita dapati kebanyakan berada di antara julat 1,600 - 1,700. Berasaskan pemerhatian saya untuk tempoh beberapa tahun, tiada siapa yang boleh meramalkan pergerakan saham secara konsisten. Lebih baik beri tumpuan kepada pemilihan saham individu dan keadaan ekonomi yang mempengaruhi prestasi syarikat.

2. Kadangkala kita perlu bayar untuk kualiti

Saya telah membeli sebuah Tablet PC dari China (Wondermedia) pada harga kurang RM500. Bukan sahaja prestasinya menghampakan, tetapi peranti tersebut rosak dalam masa beberapa bulan. Memang padan muka saya. Perkhidmatan sokongan pun kurang baik. Begitu juga dengan lampu energy saver terlalu murah (ada yang meletup dan ada yang pecah), yang mungkin tidak tahan lama seperti jenama yang sudah sedia ada di pasaran.

Bukan setakat itu, TV dan radio yang murah dengan jenama tidak ternama juga berpotensi menimbulkan masalah, walaupun ada jaminan, tetapi membuang masa kita untuk hantar balik untuk dibaiki. Bukan semua begitu tetapi kebarangkaliannya lebih tinggi (berasaskan pengalaman sendiri). Tetapi bagi barang seperti tisu, ubat gigi atau jus yang berjenama pasar raya, ini tidak menjadi masalah kerana kualitinya lebih kurang sama sahaja.

3. Ramai yang masih terpengaruh dengan skim cepat kaya

Walaupun dah begitu banyak kes kita dengar tentang skim cepat kaya, masih ramai yang terpengaruh dengan pelbagai jenis pelaburan dan perniagaan yang menjanjikan pulangan lumayan. Langsung tak serik dan enggan menyelidik kebenaran. Ramai yang tak faham bahawa tidak ada 'free lunch'. Tiada pelaburan yang membolehkan anda melabur dan mendapat lebih daripada pulangan Tabung Haji atau ASB dengan pelaburan yang terjamin. Jika mahu pulangan lebih tinggi, perlu ambil risiko (unit amanah) atau perlu membuat sedikit penyelidikan (saham).

Sebenarnya memang ada cara untuk mendapat untung daripada skim cepat kaya jika kita pandai keluar pada peringkat awal. Saya pun boleh buat, tetapi masalahnya ialah skim yang memberi jaminan pulangan dan membayar pulangan daripada wang baru daripada pelabur baru adalah haram. Jadi kenapalah kita masih sibuk dengan skim seperti ini?

4. Ketidakcekapan wujud di banyak tempat

Pada tahun ini, saya ada menjalankan beberapa urusan penting (termasuk menguruskan harta pusaka ayah saya). Saya berurusan dengan banyak pihak, termasuk sistem mahkamah dan mahkamah syariah, peguam, badan pengurusan hartanah, bank, syarikat takaful, hospital dan sebagainya.

Saya dapati sesetengah orang dan organisasi, termasuk di peringkat yang agak tinggi, sama ada kerajaan atau swasta, tidak cekap dan tidak teliti dalam menjalankan tugas masing-masing. Saya dapati mereka yang menjalankan tugas yang baik adalah ikhlas dan membuat kerja bukan untuk makan gaji semata-mata, tetapi kerana rasa tanggungjawab mereka terhadap pelanggan, pembekal atau pihak yang berurusan dengan mereka.

5. Ramai orang tak berupaya membuat pertimbangan yang adil

Sejak beberapa tahun lepas, saya banyak mengikuti perkembangan politik dan mendapati pandangan terhadap sesuatu bergantung kepada siapa yang mereka sokong. Contoh yang baik ialah pemberian 'hadiah' kepada rakyat. Bila kerajaan Pakatan beri RM100 kepada warga tua, BN syak wasangka tetapi bila BN beri elaun RM100 kepada murid sekolah, Pakatan pula syak wasangka. Bukankah kedua-duanya perkara yang sama.

Lihat sahaja ruang komentar di akhbar online atau blog yang jelas berpihak kepada satu pihak dan asyik mengutuk pihak yang lain. Semuanya tidak boleh membuat pertimbangan adil. Begitu juga ahli politik, apa yang orang lain buat sentiasa salah. Saling mengaibkan satu sama lain menjadi lumrah. Malangnya di penerbitan seperti inilah ramai orang suka membaca dan makin pedas tohmahan makin popular terbitan.

Semoga tahun 2012 lebih baik untuk kita dan mendatangkan kejayaan menerusi kerja keras, kesungguhan dan produktiviti, yang menghasilkan rezeki yang halal dan diberkati. Memandangkan tahun 2012 mungkin tahun pilihan raya, harapan saya ialah kita saling menghormati satu sama lain dan cuba mengelakkan diri daripada mengaibkan orang lain.

29 Disember, 2011

20 Disember, 2011

Kesan Garis Panduan Pembiayaan Baru BNM

Peraturan lebih ketat untuk kawal pembiayaan dan hutang pengguna

Satu atau dua industri mungkin merasai sedikit kesan daripadanya

Bank Negara Malaysia (BNM) baru-baru ini mengumumkan syarat pinjaman lebih ketat akan dikenakan terhadap pengguna bagi pembiayaan perumahan, pembiayaan kereta, kad kredit, pembiayaan peribadi dan overdraf.

Selain itu pinjaman kereta juga dihadkan kepada 9 tahun, tetapi ini tidak menjejaskan kebanyakan orang kerana hampir semua bank sudah mengenakan had tersebut.

Matlamat BNM ialah menggalakkan pemberian pembiayaan yang bertanggungjawab dan mengelakkan pengguna daripada menghadapi masalah apabila tiba masanya untuk menjelaskan hutang.

Menurut syarat baru ini, pendapatan yang dikira untuk kelayakan mendapat pembiayaan ialah selepas mengambil kira potongan KWSP dan cukai (syarat baru) dan juga selepas menolak tanggungan pinjaman yang sedia ada.

Selain itu, nisbah pembayaran balik hutang bagi kakitangan kerajaan dihadkan kepada 60%. Pastinya ini akan mengurangkan jumlah pembiayaan yang boleh diberikan oleh bank kepada pegawai kerajaan.

Apakah Kesan Kepada Pengguna?

Bagi mereka yang sudah mendapat segala pinjaman yang dikehendaki dan tidak memerlukan pinjaman dalam tempoh terdekat, peraturan ini tidak mempunyai sebarang kesan.

Tetapi bagi mereka yang ingin mendapatkan pembiayaan mulai 2012, nilai rumah atau kereta maksimum yang mampu mereka beli menggunakan hutang adalah lebih rendah.

Apakah Kesan Kepada Bank?

Tahap pertumbuhan pinjaman bagi bank pada 2012 mungkin terjejas sedikit, bergantung kepada berapa besar portfolio dan peratus keuntungan yang dijana daripada pinjaman kepada pengguna.

Ditambah pula dengan keadaan ekonomi yang kurang baik, ini mungkin menyaksikan paras untung bank mendatar pada 2012. Namun begitu peratuan ini mungkin dapat mengurangkan pembiayaan tidak berbayar pada masa depan.

Apakah Kesan Kepada Industri Tertentu?

Industri kereta baru dan kereta terpakai mungkin terjejas (terlalu awal untuk mengetahui sedikit atau banyak). Pembelian kereta amat bergantung kepada pinjaman dan peraturan baru ini mungkin menyebabkan sesetengah orang tidak layak mendapat pinjaman atau memperolehi pinjaman lebih rendah.

Begitu juga dengan industri hartanah, tetapi kesannya mungkin dilihat pada hartanah nilai sederhana dan juga mereka yang banyak mengambil pembiayaan untuk melabur dalam hartanah sebagai satu pembiayaan. Secara tidak langsung ia mungkin mengekang kenaikan harga hartanah yang amat ketara dalam tempoh dua tiga tahun lepas.

Secara keseluruhannya, berasaskan maklumat yang saya terima daripada sumber dalaman industri, kesannya pada peringkat awal kelihatan agak besar juga. Pada pendapat saya sebagai pelabur, kita juga harus mempertimbangkan bagaimana peraturan ini mempengaruhi prestasi saham syarikat yang kita beli pada tahun yang mendatang.

Satu atau dua industri mungkin merasai sedikit kesan daripadanya

Bank Negara Malaysia (BNM) baru-baru ini mengumumkan syarat pinjaman lebih ketat akan dikenakan terhadap pengguna bagi pembiayaan perumahan, pembiayaan kereta, kad kredit, pembiayaan peribadi dan overdraf.

Selain itu pinjaman kereta juga dihadkan kepada 9 tahun, tetapi ini tidak menjejaskan kebanyakan orang kerana hampir semua bank sudah mengenakan had tersebut.

Matlamat BNM ialah menggalakkan pemberian pembiayaan yang bertanggungjawab dan mengelakkan pengguna daripada menghadapi masalah apabila tiba masanya untuk menjelaskan hutang.

Menurut syarat baru ini, pendapatan yang dikira untuk kelayakan mendapat pembiayaan ialah selepas mengambil kira potongan KWSP dan cukai (syarat baru) dan juga selepas menolak tanggungan pinjaman yang sedia ada.

Selain itu, nisbah pembayaran balik hutang bagi kakitangan kerajaan dihadkan kepada 60%. Pastinya ini akan mengurangkan jumlah pembiayaan yang boleh diberikan oleh bank kepada pegawai kerajaan.

Apakah Kesan Kepada Pengguna?

Bagi mereka yang sudah mendapat segala pinjaman yang dikehendaki dan tidak memerlukan pinjaman dalam tempoh terdekat, peraturan ini tidak mempunyai sebarang kesan.

Tetapi bagi mereka yang ingin mendapatkan pembiayaan mulai 2012, nilai rumah atau kereta maksimum yang mampu mereka beli menggunakan hutang adalah lebih rendah.

Apakah Kesan Kepada Bank?

Tahap pertumbuhan pinjaman bagi bank pada 2012 mungkin terjejas sedikit, bergantung kepada berapa besar portfolio dan peratus keuntungan yang dijana daripada pinjaman kepada pengguna.

Ditambah pula dengan keadaan ekonomi yang kurang baik, ini mungkin menyaksikan paras untung bank mendatar pada 2012. Namun begitu peratuan ini mungkin dapat mengurangkan pembiayaan tidak berbayar pada masa depan.

Apakah Kesan Kepada Industri Tertentu?

Industri kereta baru dan kereta terpakai mungkin terjejas (terlalu awal untuk mengetahui sedikit atau banyak). Pembelian kereta amat bergantung kepada pinjaman dan peraturan baru ini mungkin menyebabkan sesetengah orang tidak layak mendapat pinjaman atau memperolehi pinjaman lebih rendah.

Begitu juga dengan industri hartanah, tetapi kesannya mungkin dilihat pada hartanah nilai sederhana dan juga mereka yang banyak mengambil pembiayaan untuk melabur dalam hartanah sebagai satu pembiayaan. Secara tidak langsung ia mungkin mengekang kenaikan harga hartanah yang amat ketara dalam tempoh dua tiga tahun lepas.

Secara keseluruhannya, berasaskan maklumat yang saya terima daripada sumber dalaman industri, kesannya pada peringkat awal kelihatan agak besar juga. Pada pendapat saya sebagai pelabur, kita juga harus mempertimbangkan bagaimana peraturan ini mempengaruhi prestasi saham syarikat yang kita beli pada tahun yang mendatang.

Label:

Kewangan

13 Disember, 2011

Meninjau Peruntukan Aset Anda

Sebahagian besar pulangan bergantung kepada peruntukan aset

Saya pernah menulis posting sebelum ini tentang bagaimana peruntukan aset akan menentukan sebahagian besar daripada pulangan yang anda terima daripada pelaburan anda (klik sini). Apakah maksudnya peruntukan aset?

Peruntukan aset ialah peratusan aset yang anda pegang dalam setiap kategori aset berbanding jumlah aset yang anda miliki. Kita di Malaysia boleh memiliki pelbagai jenis aset, yang paling lazim termasuk:

Tunai

Aset paling umum sudah pastinya tunai, yang boleh ditabung dalam akaun simpanan, Tabung Haji atau Amanah Saham Kerajaan untuk mendapatkan pulangan. Tunai yang ditabung mempunyai risiko paling rendah.

Rumah Kediaman

Ini seharusnya menjadi aset pertama yang dimiliki oleh golongan muda. Jangan anggap rumah kediaman tidak memberikan pulangan kepada anda. Sebenarnya rumah ini membolehkan anda menginap tanpa sewa. Jika tidak membeli rumah, anda terpaksa membayar sewa. Selain itu, harga kebanyakan hartanah naik dalam jangka panjang.

Unit Amanah

Unit amanah ialah cara yang paling mudah bagi pelabur kecil untuk mendapatkan pendedahan kepada bon, sukuk dan saham di samping mempelbagaikan pelaburan dengan serta-merta. Risiko yang ditanggung bergantung kepada jenis dana.

Saham

Membeli saham memberikan risiko lebih tinggi. Tetapi ramai yang mengharapkan pulangan yang lebih lumayan daripadanya dalam jangka panjang. Mengapa pulangan lebih tinggi diharapkan? Kerana saham ialah pemilikan dalam syarikat yang menjalankan perniagaan, dan keuntungan yang diraih oleh perniagaan boleh dinikmati oleh pelabur dalam bentuk dividen atau kenaikan harga saham.

Emas

Emas sebenarnya ialah aset yang tidak produktif. Tidak ada nilai ekonomi yang dijana dengan membeli emas, walaupun pelabur boleh meraih untung daripada kenaikan harga. Lazimnya orang membeli emas kerana keupayaannya mengekalkan nilai, iaitu naik seiring inflasi. Emas dulunya dianggap sebagai pelaburan selamat yang bersifat 'defensive'. Namun harga emas telah naik mendadak dalam tempoh 10 tahun lepas, tetapi harganya semakin volatile. Dalam tempoh dua tahun ini, volatility emas telah menaikkan profil risiko/pulangannya.

Hartanah Sewa

Sesetengah orang lebih suka untuk melabur dalam aset fizikal seperti rumah, pangsapuri, rumah kedai, pejabat tanah dan kediaman percutian untuk disewa. Pelaburan seperti ini memerlukan sedikit kerja fizikal termasuk mencari penyewa dan menyenggarakan hartanah apabila berlaku kerosakan. Risikonya bergantung kepada jenis hartanah dibeli dan harga dan keadaan pasaran semasa pembelian dibuat.

Peruntukan Aset

Apabila seseorang baru bekerja, beliau biasanya hanya memiliki wang tunai dalam akaun simpanan sahaja, dan mungkin ada pelaburan kecil dalam unit amanah. Selepas itu langkah paling penting ialah membeli rumah kediamannya sendiri, dan pada peringkat permulaan ini rumah akan merangkumi sebahagian besar daripada asetnya.

Selepas itu barulah beliau akan mempertimbangkan instrumen pelaburan lain sambil gajinya bertambah dan mempunyai lebih wang untuk melabur.

Peruntukan aset adalah penting kerana ia menentukan risiko yang sanggup anda ambil dan pulangan yang anda terima dalam jangka panjang.

Untuk meninjau sama ada peruntukan aset semasa anda sesuai, pertama sekali tentukan peratusan setiap aset yang anda pegang. Selepas itu lihat tinjauan ekonomi semasa. Soalan yang perlu anda tanya ialah:

Satu lagi perkara yang sangat penting dan perlu diberi pertimbangan ialah aset yang memberikan pulangan tertinggi dalam tempoh 10 tahun lepas tidak semestinya akan memberikan pulangan tertinggi dalam tempoh 5 tahun akan datang.

Buat tinjauan berasaskan kedudukan semasa berbanding kedudukan purata dalam sejarah, kemudian nilai sama ada aset ini berpotensi naik dalam tempoh lima tahun. Unjuran prestasi pada masa depan hendaklah menjadi penentu keputusan anda.

Saya pernah menulis posting sebelum ini tentang bagaimana peruntukan aset akan menentukan sebahagian besar daripada pulangan yang anda terima daripada pelaburan anda (klik sini). Apakah maksudnya peruntukan aset?

Peruntukan aset ialah peratusan aset yang anda pegang dalam setiap kategori aset berbanding jumlah aset yang anda miliki. Kita di Malaysia boleh memiliki pelbagai jenis aset, yang paling lazim termasuk:

Tunai

Aset paling umum sudah pastinya tunai, yang boleh ditabung dalam akaun simpanan, Tabung Haji atau Amanah Saham Kerajaan untuk mendapatkan pulangan. Tunai yang ditabung mempunyai risiko paling rendah.

Rumah Kediaman

Ini seharusnya menjadi aset pertama yang dimiliki oleh golongan muda. Jangan anggap rumah kediaman tidak memberikan pulangan kepada anda. Sebenarnya rumah ini membolehkan anda menginap tanpa sewa. Jika tidak membeli rumah, anda terpaksa membayar sewa. Selain itu, harga kebanyakan hartanah naik dalam jangka panjang.

Unit Amanah

Unit amanah ialah cara yang paling mudah bagi pelabur kecil untuk mendapatkan pendedahan kepada bon, sukuk dan saham di samping mempelbagaikan pelaburan dengan serta-merta. Risiko yang ditanggung bergantung kepada jenis dana.

Saham

Membeli saham memberikan risiko lebih tinggi. Tetapi ramai yang mengharapkan pulangan yang lebih lumayan daripadanya dalam jangka panjang. Mengapa pulangan lebih tinggi diharapkan? Kerana saham ialah pemilikan dalam syarikat yang menjalankan perniagaan, dan keuntungan yang diraih oleh perniagaan boleh dinikmati oleh pelabur dalam bentuk dividen atau kenaikan harga saham.

Emas

Emas sebenarnya ialah aset yang tidak produktif. Tidak ada nilai ekonomi yang dijana dengan membeli emas, walaupun pelabur boleh meraih untung daripada kenaikan harga. Lazimnya orang membeli emas kerana keupayaannya mengekalkan nilai, iaitu naik seiring inflasi. Emas dulunya dianggap sebagai pelaburan selamat yang bersifat 'defensive'. Namun harga emas telah naik mendadak dalam tempoh 10 tahun lepas, tetapi harganya semakin volatile. Dalam tempoh dua tahun ini, volatility emas telah menaikkan profil risiko/pulangannya.

Hartanah Sewa

Sesetengah orang lebih suka untuk melabur dalam aset fizikal seperti rumah, pangsapuri, rumah kedai, pejabat tanah dan kediaman percutian untuk disewa. Pelaburan seperti ini memerlukan sedikit kerja fizikal termasuk mencari penyewa dan menyenggarakan hartanah apabila berlaku kerosakan. Risikonya bergantung kepada jenis hartanah dibeli dan harga dan keadaan pasaran semasa pembelian dibuat.

Peruntukan Aset

Apabila seseorang baru bekerja, beliau biasanya hanya memiliki wang tunai dalam akaun simpanan sahaja, dan mungkin ada pelaburan kecil dalam unit amanah. Selepas itu langkah paling penting ialah membeli rumah kediamannya sendiri, dan pada peringkat permulaan ini rumah akan merangkumi sebahagian besar daripada asetnya.

Selepas itu barulah beliau akan mempertimbangkan instrumen pelaburan lain sambil gajinya bertambah dan mempunyai lebih wang untuk melabur.

Peruntukan aset adalah penting kerana ia menentukan risiko yang sanggup anda ambil dan pulangan yang anda terima dalam jangka panjang.

Untuk meninjau sama ada peruntukan aset semasa anda sesuai, pertama sekali tentukan peratusan setiap aset yang anda pegang. Selepas itu lihat tinjauan ekonomi semasa. Soalan yang perlu anda tanya ialah:

- Apakah aset yang anda jangka bakal memberikan pulangan terbaik dalam tempoh 1, 3 atau 5 tahun akan datang?

- Apakah aset yang mempunyai risiko paling tinggi dalam tempoh 1, 3 atau 5 tahun akan datang?

Satu lagi perkara yang sangat penting dan perlu diberi pertimbangan ialah aset yang memberikan pulangan tertinggi dalam tempoh 10 tahun lepas tidak semestinya akan memberikan pulangan tertinggi dalam tempoh 5 tahun akan datang.

Buat tinjauan berasaskan kedudukan semasa berbanding kedudukan purata dalam sejarah, kemudian nilai sama ada aset ini berpotensi naik dalam tempoh lima tahun. Unjuran prestasi pada masa depan hendaklah menjadi penentu keputusan anda.

Label:

Kewangan

05 Disember, 2011

BIMB Holdings Catat Prestasi Lemah Pada S3

Tetapi ada pihak sudah tahu dan menjual sebelum keputusan diumumkan

Prestasi lemah suku ketiga langsung tidak disebut dalam siaran akhbar

Baru-baru ini, BIMB Holdings mencatatkan keputusan S3 yang kurang baik dalam pengumuman yang dibuat pada hujung bulan November lepas.

Pendapatan sesaham (EPS) hanya 1.53 sen pada suku ketiga dan jauh lebih rendah berbanding dua suku tahun sebelumnya. Namun begitu secara kumulatif, BIMB mencatatkan prestasi yang memuaskan untuk tempoh sembilan bulan berakhir dengan EPS 12.14 sen.

Saya pernah menulis tentang BIMB beberapa kali, pertama kali apabila sahamnya masih berada di sekitar RM1.20 - RM1.30 sen. Sekarang ini sahamnya sudah berada di paras RM1.80 dan pernah mencapai lebih RM2.00. Malah ada dua tiga penagalisis yang meletakkan penarafan 'buy' pada saham ini.

Tetapi dua perkara menimbulkan kemusykilan. Pertama sekali ialah pergerakan harga saham BIMB sebelum pengumuman dibuat. Lihat carta di bawah

Kita lihat bahawa harga mula jatuh pada hujung Oktober sedangkan pengumuman dibuat pada hujung November. Adakah kejatuhan ini berkaitan dengan kejatuhan pasaran secara keseluruhan atau kerana ada pihak yang sudah tahu tentang prestasi lemah pada S3?

Prestasi lemah suku ketiga langsung tidak disebut dalam siaran akhbar

Baru-baru ini, BIMB Holdings mencatatkan keputusan S3 yang kurang baik dalam pengumuman yang dibuat pada hujung bulan November lepas.

Pendapatan sesaham (EPS) hanya 1.53 sen pada suku ketiga dan jauh lebih rendah berbanding dua suku tahun sebelumnya. Namun begitu secara kumulatif, BIMB mencatatkan prestasi yang memuaskan untuk tempoh sembilan bulan berakhir dengan EPS 12.14 sen.

Saya pernah menulis tentang BIMB beberapa kali, pertama kali apabila sahamnya masih berada di sekitar RM1.20 - RM1.30 sen. Sekarang ini sahamnya sudah berada di paras RM1.80 dan pernah mencapai lebih RM2.00. Malah ada dua tiga penagalisis yang meletakkan penarafan 'buy' pada saham ini.

Tetapi dua perkara menimbulkan kemusykilan. Pertama sekali ialah pergerakan harga saham BIMB sebelum pengumuman dibuat. Lihat carta di bawah

Pergerakan Harga BIMB 3 bulan:

Dipetik daripada Bursastation

Kita lihat bahawa harga mula jatuh pada hujung Oktober sedangkan pengumuman dibuat pada hujung November. Adakah kejatuhan ini berkaitan dengan kejatuhan pasaran secara keseluruhan atau kerana ada pihak yang sudah tahu tentang prestasi lemah pada S3?

Dipetik daripada Bursastation

Pergerakan KLCI berwarna merah manakala pergerakan BIMB berwarna biru. Trend harga kedua-duanya menuju ke arah yang sama (cuma BIMB lebih volatile) sehingga pada hujung Oktober di mana laluannya berpecah dan BIMB turun sedangkan KLCI mendatar.

Perlu diingat penurunan ini berlaku sebelum pengumuman dibuat. Di samping itu, saya dapati Maybank Investment Bank telah mengeluarkan saham ini daripada senarai 'buy' mereka dalam laporan harian yang diberikan kepada pelanggan beberapa minggu sebelum pengumuman dibuat.

Persoalannya ialah bagaimana mereka tahu sedangkan pengumuman awam belum dibuat? Di samping itu, kemungkinan ada pihak yang menjual sudah tahu tentang keputusan yang diperolehi menyebabkan harganya jatuh terlebih dahulu.

Bagi pelabur, kesimpulannya ialah jika anda membeli saham, jangan beli beberapa minggu sebelum pengumuman dibuat kerana kita mungkin tidak tahu apa yang diketahui oleh orang dalam.

Satu lagi perkara yang boleh diperbaiki ialah siaran akhbar yang dikeluarkan oleh BIMB. Siaran tersebut yang boleh dibaca di sini langsung tidak menyebut tentang kelemahan prestasi suku ketiga sebaliknya hanya menyentuh tentang prestasi sembilan bulan kumulatif yang lebih baik daripada tahun sebelumnya.

Saya dapati Bernama memakai bulat-bulan siaran tersebut tetapi akhbar The Star telah berjaya merungkai maklumat sebenar dengan mengumumkan kejatuhan untung pada S3 berbanding S2.

Semua ini bukan bermakna syarikat ini tidak kukuh dan berpotensi, tetapi menimbulkan persoalan tentang ketelusan bank untuk memberikan maklumat kepada orang ramai dan pemegang saham.

Syarikat baru-baru ini mengumumkan dasar pembayaran dividen sebanyak 50% daripada keuntungan syarikat. Ini bermakna jika EPS ialah 20 sen, dividen yang dijangka dibayar ialah 10 sen. Ini satu perkembangan yang dianggap positif.

Di samping itu, masih ada potensi bank dijadikan sasaran pengambilalihan yang boleh menggerakkan harga. Seperti yang dilihat oleh pergerakan harga Proton, saham boleh naik walau pun prestasi lemah jika ada ura-ura syarikat akan diambil-alih.

Di samping itu, masih ada potensi bank dijadikan sasaran pengambilalihan yang boleh menggerakkan harga. Seperti yang dilihat oleh pergerakan harga Proton, saham boleh naik walau pun prestasi lemah jika ada ura-ura syarikat akan diambil-alih.

Namun begitu, ketelusan adalah sesuatu yang diharapkan daripada syarikat tersenarai, terutamanya sebuah bank Islam. Justeru, diharapkan syarikat akan dapat memberikan gambaran yang lebih tepat tentang kedudukannya di samping itu memastikan keadilan kepada semua pelabur dengan menjamin penyebaran maklumat dapat dikawal supaya semua orang mendapat maklumat yang sama, pada masa yang sama.

Label:

Pelaburan Saham

28 November, 2011

Mengapa Book Value Bukan Kriteria Pemilihan Terbaik

Nilai buku tidak semestinya mencerminkan keupayaan menjana untung

Jika anda pernah membaca tentang analisis atau berita sesuatu syarikat di dalam akhbar atau majalah kewangan, anda pasti melihat rujukan dibuat terhadap book value (nilai buku) atau juga dikenali sebagai Net Tangile Assets - NTA (Aset Ketara Bersih).

Nilai ini sebenarnya ialah semua aset syarikat ditolak dengan semua liabiliti syarikat dibahagikan dengan jumlah saham syarikat (book value atau NTA per share). Ia dinamakan nilai buku kerana mewakili nilai syarikat di dalam buku perakaunan.

Sesetengah pelabur suka membandingkan nilai buku dengan harga pasaran dengan mengira nisbah harga kepada nilai buku (price to book value). Mereka yang melabur menggunakan pendekatan nilai aset menganggap saham undervalued jika harga saham lebih rendah daripada nilai buku.

Walaupun penilaian aset ialah salah satu daripada faktor yang perlu kita tinjau apabila menilai sesuatu syarikat, kita tidak harus menggunakannya sebagai kriteria utama penilaian kerana akhirnya paras dan pertumbuhan keuntungan yang akan mendorong pergerakan harga saham.

Sekiranya sesuatu saham itu undervalued dari segi aset tetapi untungnya mendatar, menurun atau mengalami kerugian, terdapat kemungkinan harga saham tidak akan naik ke paras aset sebenar.

Di samping itu, syarikat berbeza mempunyai tahap pegangan aset yang berbeza. Sesebuah syarikat berasaskan perkhidmatan umpamanya mungkin boleh menjana untung lebih tinggi dengan nilai aset bersih yang rendah berbanding sesebuah syarikat perindustrian atau hartanah.

Kaedah pelaburan berasaskan aset ini dipopularkan oleh Benjamin Graham, tetapi beliau juga menggunakan kriteria lain dalam keputusannya, dan meletakan margin of safety yang besar dalam setiap pembelian.

Namun begitu bagi syarikat hartanah, penilaian aset adalah penting, terutamanya kerana nilai aset dalam bentuk simpanan tanah mempunyai potensi untuk meningkat, dan mungkin lebih tinggi daripada nilai aset tersebut dalam buku perakaunan.

Bagi saham selain daripada syarikat hartanah, adalah lebih bijak untuk membuat penilaian berasaskan paras untung, dengan pendapatan sesaham (EPS) dan nisbah berkaitannya dijadikan pengukur prestasi utama.

Nilai buku boleh digunakan sebagai penilaian sokongan. Pada pendapat saya, cara terbaik untuk meninjau nilai buku ialah untuk melihat pertumbuhannya untuk tempoh 5 - 10 tahun.

Syarikat yang dapat meningkatkan nilai buku secara konsisten menunjukkan bahawa ia mampu mencapai keuntungan konsisten dan seterusnya berpotensi meningkatkan harga saham secara konsisten.

Jika anda pernah membaca tentang analisis atau berita sesuatu syarikat di dalam akhbar atau majalah kewangan, anda pasti melihat rujukan dibuat terhadap book value (nilai buku) atau juga dikenali sebagai Net Tangile Assets - NTA (Aset Ketara Bersih).

Nilai ini sebenarnya ialah semua aset syarikat ditolak dengan semua liabiliti syarikat dibahagikan dengan jumlah saham syarikat (book value atau NTA per share). Ia dinamakan nilai buku kerana mewakili nilai syarikat di dalam buku perakaunan.

Sesetengah pelabur suka membandingkan nilai buku dengan harga pasaran dengan mengira nisbah harga kepada nilai buku (price to book value). Mereka yang melabur menggunakan pendekatan nilai aset menganggap saham undervalued jika harga saham lebih rendah daripada nilai buku.

Walaupun penilaian aset ialah salah satu daripada faktor yang perlu kita tinjau apabila menilai sesuatu syarikat, kita tidak harus menggunakannya sebagai kriteria utama penilaian kerana akhirnya paras dan pertumbuhan keuntungan yang akan mendorong pergerakan harga saham.

Sekiranya sesuatu saham itu undervalued dari segi aset tetapi untungnya mendatar, menurun atau mengalami kerugian, terdapat kemungkinan harga saham tidak akan naik ke paras aset sebenar.

Di samping itu, syarikat berbeza mempunyai tahap pegangan aset yang berbeza. Sesebuah syarikat berasaskan perkhidmatan umpamanya mungkin boleh menjana untung lebih tinggi dengan nilai aset bersih yang rendah berbanding sesebuah syarikat perindustrian atau hartanah.

Kaedah pelaburan berasaskan aset ini dipopularkan oleh Benjamin Graham, tetapi beliau juga menggunakan kriteria lain dalam keputusannya, dan meletakan margin of safety yang besar dalam setiap pembelian.

Namun begitu bagi syarikat hartanah, penilaian aset adalah penting, terutamanya kerana nilai aset dalam bentuk simpanan tanah mempunyai potensi untuk meningkat, dan mungkin lebih tinggi daripada nilai aset tersebut dalam buku perakaunan.

Bagi saham selain daripada syarikat hartanah, adalah lebih bijak untuk membuat penilaian berasaskan paras untung, dengan pendapatan sesaham (EPS) dan nisbah berkaitannya dijadikan pengukur prestasi utama.

Nilai buku boleh digunakan sebagai penilaian sokongan. Pada pendapat saya, cara terbaik untuk meninjau nilai buku ialah untuk melihat pertumbuhannya untuk tempoh 5 - 10 tahun.

Syarikat yang dapat meningkatkan nilai buku secara konsisten menunjukkan bahawa ia mampu mencapai keuntungan konsisten dan seterusnya berpotensi meningkatkan harga saham secara konsisten.

Label:

Pelaburan Saham

21 November, 2011

KDNK Kembang 5.8% Pada S3 Tetapi Prestasi Dijangka Lebih Rendah Tahun Depan

Prestasi Ekonomi Semasa Baik Tetapi Pasaran Saham Tetap Terjejas

Bank Negara baru-baru ini mengumumkan bahawa ekonomi Malaysia berkembang pada kadar 5.8% pada suku ketiga 2011. Prestasi ini adalah lebih baik daripada dijangkakan dan disokong terutamanya oleh permintaan tempatan.

Walau bagaimanapun, untuk tempoh setahun akan datang, pertumbuhan lebih rendah dijangka dicapai, terutamanya kerana perkembangan ekonomi global yang semakin perlahan, disebabkan kegawatan di Eropah dan juga situasi yang mungkin membimbangkan berkenaan harga aset di China.

Ini akan mempengaruhi sentimen pasaran saham. Seperti yang saya tulis dalam artikel berikut Sedia Untuk Masuk? Mungkin Tunggu Dulu, kita kemungkinan besar sudah memasuki 'bear market' atau pasaran menurun dan lazimnya 'bear market' kekal selama sekurang-kurangnya 9 bulan.

Cuba kita lihat dua carta indeks, iaitu FBM KLCI dan juga FBM Small Cap:

Pada pendapat saya, tahun depan ialah tahun yang baik untuk mendapatkan nilai hebat daripada saham-saham yang telah jatuh harganya.

Bank Negara baru-baru ini mengumumkan bahawa ekonomi Malaysia berkembang pada kadar 5.8% pada suku ketiga 2011. Prestasi ini adalah lebih baik daripada dijangkakan dan disokong terutamanya oleh permintaan tempatan.

Walau bagaimanapun, untuk tempoh setahun akan datang, pertumbuhan lebih rendah dijangka dicapai, terutamanya kerana perkembangan ekonomi global yang semakin perlahan, disebabkan kegawatan di Eropah dan juga situasi yang mungkin membimbangkan berkenaan harga aset di China.

Ini akan mempengaruhi sentimen pasaran saham. Seperti yang saya tulis dalam artikel berikut Sedia Untuk Masuk? Mungkin Tunggu Dulu, kita kemungkinan besar sudah memasuki 'bear market' atau pasaran menurun dan lazimnya 'bear market' kekal selama sekurang-kurangnya 9 bulan.

Cuba kita lihat dua carta indeks, iaitu FBM KLCI dan juga FBM Small Cap:

Dipetik daripada Bursa Station

Dipetik daripada Bursa Station

JIka dilihat daripada indeks FBM KLCI, penurunan telah berlaku untuk tempoh lima bulan bagi FBM KLCI dan lapan bulan bagi FBM Small Cap. Pendek kata jika memang disahkan 'bear market', masih ada masa lagi sebelum pasaran pulih.

Pada pendapat saya, tahun depan ialah tahun yang baik untuk mendapatkan nilai hebat daripada saham-saham yang telah jatuh harganya.

Terdapat tiga perkara yang perlu dipantau, iaitu pertama keadaan hutang Kerajaan d negara-negara Eropah yang menghadapi risiko seperti Portugal, Italy Greece dan Sepanyol, kedua harga aset dan hartanah di China dan juga prestasi ekonomi China, dan akhir sekali ialah keadaan hutang di Amerika.

Namun begitu, keadaan ekonomi di Amerika sudah menunjukkan tanda-tanda pemulihan awal. Justeru, situasi di Eropah dan China amat penting.

Bagi Malaysia, sudah tentulah keadaan di China paling penting kerana jika berlaku kemelesetan di sana, kemungkinan besar ada Malaysia akan merasai tempiasnya.

Memang sukar untuk menentukan 'timing' paling tepat untuk memasuki pasaran, tetapi mulai tahun depan, pelabur boleh mula meninjau pelbagai saham undervalued yang berpotensi naik apabila sentimen kembali pulih.

Label:

Ekonomi,

Pelaburan Saham

13 November, 2011

Kesan Global Tidak Seburuk Disangka

Volatiliti tinggi enam bulan akan datang, tapi ekonomi tak mungkin gawat

Ramai yang bimbang bahawa kesan krisis Eropah akan menjejaskan situasi pertumbuhan global, kerana para penganalisis khuatir bahawa Eropah akan menyebabkan Amerika dan Asia kembali gawat.

Namun begitu berasaskan data yang terkini, terutamanya dari Amerika, keadaan tidak seburuk yang disangka, dengan ekonomi Amerika berkembang lebih 2% pada suku ketiga.

Bagi Malaysia pula, pertumbuhan dijangka berada antara 4.5% - 5% tahun ini. Perkara yang membimbangkan pemimpin dunia ialah jika keadaan bertambah buruk di Eropah, kesan akan dirasai di seluruh dunia.

Tetapi satu perkara yang perlu diingat ialah keadaan di Eropah ialah sesuatu yang sudah dijangka dan disebut-sebut oleh para penganalisis dan orang ramai.

Fenomena penting yang diperhatikan oleh pelabur tersohor Ken Fisher ialah apabila pasaran telah menyebut-nyebut, mengetahui atau meramalkan sesuatu peristiwa, keadaan tersebut dianggap telah 'discounted' atau telah diambil kira di pasaran.

Apabila sesuatu telah diambil kira menerusi maklumat yang sedia ada, kuasanya untuk menggerakkan pasaran tidak begitu kuat kerana menurut beliau hanya kejutan (sama ada positif atau negatif) yang mampu menggerakkan pasaran.

Satu contoh yang baik ialah pada awal tahun ini, hampir semua penganalisis meramalkan pasaran akan naik sehingga ke 1,600 - 1700 mata. Tetapi pasaran dikejutkan dengan beberapa faktor seperti gempa bumi Jepun dan krisis di Eropah, menyebabkan ramalan tersebut tidak mungkin menjadi kenyataan.

Sudah tentu volatiliti akan terus dirasai dalam tempoh enam bulan akan datang di mana pergerakan pasaran yang ketara, sama ada turun atau naik akan berlaku, seiring dengan berita yang keluar dari Eropah.

Selain itu, pasti beberapa negara Eropah sendiri akan mengalami kemelesetan ekonomi. Tetapi melainkan berlaku krisis perbankan sangat serius dengan tiada campur tangan secara positif, keadaan tidak mungkin melarat begitu teruk sehingga ke seluruh dunia.

Situasi masih belum reda tetapi bagi kita di Malaysia, saya berpendapat ada banyak syarikat yang mampu menngharungi tempoh satu tahun akan datang dengan terus mengekalkan paras keuntungan.

Ramai yang bimbang bahawa kesan krisis Eropah akan menjejaskan situasi pertumbuhan global, kerana para penganalisis khuatir bahawa Eropah akan menyebabkan Amerika dan Asia kembali gawat.

Namun begitu berasaskan data yang terkini, terutamanya dari Amerika, keadaan tidak seburuk yang disangka, dengan ekonomi Amerika berkembang lebih 2% pada suku ketiga.

Bagi Malaysia pula, pertumbuhan dijangka berada antara 4.5% - 5% tahun ini. Perkara yang membimbangkan pemimpin dunia ialah jika keadaan bertambah buruk di Eropah, kesan akan dirasai di seluruh dunia.

Tetapi satu perkara yang perlu diingat ialah keadaan di Eropah ialah sesuatu yang sudah dijangka dan disebut-sebut oleh para penganalisis dan orang ramai.

Fenomena penting yang diperhatikan oleh pelabur tersohor Ken Fisher ialah apabila pasaran telah menyebut-nyebut, mengetahui atau meramalkan sesuatu peristiwa, keadaan tersebut dianggap telah 'discounted' atau telah diambil kira di pasaran.

Apabila sesuatu telah diambil kira menerusi maklumat yang sedia ada, kuasanya untuk menggerakkan pasaran tidak begitu kuat kerana menurut beliau hanya kejutan (sama ada positif atau negatif) yang mampu menggerakkan pasaran.

Satu contoh yang baik ialah pada awal tahun ini, hampir semua penganalisis meramalkan pasaran akan naik sehingga ke 1,600 - 1700 mata. Tetapi pasaran dikejutkan dengan beberapa faktor seperti gempa bumi Jepun dan krisis di Eropah, menyebabkan ramalan tersebut tidak mungkin menjadi kenyataan.

Sudah tentu volatiliti akan terus dirasai dalam tempoh enam bulan akan datang di mana pergerakan pasaran yang ketara, sama ada turun atau naik akan berlaku, seiring dengan berita yang keluar dari Eropah.

Selain itu, pasti beberapa negara Eropah sendiri akan mengalami kemelesetan ekonomi. Tetapi melainkan berlaku krisis perbankan sangat serius dengan tiada campur tangan secara positif, keadaan tidak mungkin melarat begitu teruk sehingga ke seluruh dunia.

Situasi masih belum reda tetapi bagi kita di Malaysia, saya berpendapat ada banyak syarikat yang mampu menngharungi tempoh satu tahun akan datang dengan terus mengekalkan paras keuntungan.

Label:

Ekonomi,

Pelaburan Saham

07 November, 2011

Industri Logistik Berpotensi Besar

Syarikat logistik catat untung tinggi, harga saham undervalued

Sebagai sebuah negara perdagangan, semua sektor industri Malaysia amat bergantung kepada logistik dan pengangkutan untuk mengeksport dan mengimport bahan mentah atau barangan siap.

Satu sektor di mana syarikatnya kurang mendapat perhatian berbanding industri lain di mana Malaysia mempunyai kekuatan seperti minyak sawit, sarung tangan getah dan perbankan Islam ialah industri logistik, yang boleh diumpamakan sebagai pelincir yang melancarkan perjalanan perdagangan tempatan dan antarabangsa.

Dalam industri ini, setakat ini saya melihat tiga syarikat yang berpotensi memberikan ganjaran kepada pemegang saham, dengan satu daripadanya telah naik tempoh hari manakala dua lagi masih lagi kelihatan undervalued.

Century Logistics

Syarikat ini diperdagangkan pada anggaran Forward P/E kurang daripada 5 pada harga penutup RM1.60 minggu lepas. Selain itu, Century juga telah mencatatkan keuntungan selama lima tahun berturut-turut walaupun semasa krisis kewangan 2008/2009. Nisbah Harga/Aset Bersih (P/BV) ialah lebih kurang 0.7. Hampir kesemua penganalisis yang mengikuti syarikat ini mempunyai penarafan 'buy' terhadap syarikat.

Sebagai sebuah negara perdagangan, semua sektor industri Malaysia amat bergantung kepada logistik dan pengangkutan untuk mengeksport dan mengimport bahan mentah atau barangan siap.

Satu sektor di mana syarikatnya kurang mendapat perhatian berbanding industri lain di mana Malaysia mempunyai kekuatan seperti minyak sawit, sarung tangan getah dan perbankan Islam ialah industri logistik, yang boleh diumpamakan sebagai pelincir yang melancarkan perjalanan perdagangan tempatan dan antarabangsa.

Dalam industri ini, setakat ini saya melihat tiga syarikat yang berpotensi memberikan ganjaran kepada pemegang saham, dengan satu daripadanya telah naik tempoh hari manakala dua lagi masih lagi kelihatan undervalued.

Century Logistics

Syarikat ini diperdagangkan pada anggaran Forward P/E kurang daripada 5 pada harga penutup RM1.60 minggu lepas. Selain itu, Century juga telah mencatatkan keuntungan selama lima tahun berturut-turut walaupun semasa krisis kewangan 2008/2009. Nisbah Harga/Aset Bersih (P/BV) ialah lebih kurang 0.7. Hampir kesemua penganalisis yang mengikuti syarikat ini mempunyai penarafan 'buy' terhadap syarikat.

Dipetik daripada Bursa Malaysia

Freight Management

Syarikat ini diperdagangkan pada P/E lebih kurang 7 pada harga penutup RM1.06 pada minggu lepas. Freight juga mencatatkan keuntungan selama 5 tahun berturut-turut, walaupun dalam krisis kewangan 2008/2009. Syarikat ini membayar dividen 5 sen, memberikan pulangan dividen lebih kurang 4.7% pada harga semasa. Para penganalisis yang mengikuti Freight menetapkan penarafan 'buy' kepada syarikat.

Dipetik daripada Bursa Malaysia

Konsortium Logistik

Satu lagi syarikat yang mencatatkan prestasi yang agak baik ialah Konsortium Logistik. Namun begitu, baru-baru ini Ekuinas telah mengumumkan akan mengambil alih majoriti saham Konsortium Logistik pada harga RM1.55 yang dijangka mencetus tawaran awam mandatori. Seperti yang kita lihat, harga saham Konsortium Logistik telah naik disebabkan pengumuman ini dan potensi untung hanya wujud jika harga tawaran dinaikkan kepada RM1.60 atau lebih.

Dipetik daripada Bursa Station

Menurut satu laporan akhbar, industri logistik dijangka berkembang lebih pantas daripada KDNK negara dan ini merupakan antara salah satu faktor Ekuinas mengambil alih Konsortium Logistik.

Kita tahu bahawa tempoh 6 - 9 bulan akan datang masih tidak menentu bagi ekonomi global disebabkan oleh krisis Eropah. Mungkin saham logistik hanya akan mula mencapai nilai penuhnya selepas tempoh tersebut. Justeru pelaburan seperti ini hendaklah dianggap sebagai pelaburan jangka panjang.

Walau apa pun, syarikat logistik kita lebih terlibat dalam pengangkutan intra-Asia dan tidak mungkin terjejas teruk dengan kegawatan di Eropah.

Pada pendapat saya, industri ini mempunyai potensi besar, terutamanya syarikat utama dalam industri ini yang masih belum lagi menarik perhatian dan minat pelabur.

Label:

Pelaburan Saham

01 November, 2011

PM Greece Umum Referendum, Gugat Pasaran

Jejaskan keputusan yang dicapai di sidang kemuncak Eropah tempoh hari

Perdana Menteri Greece, George Papandreou (gambar) hari ini mengumumkan bahawa beliau akan mengadakan referendum untuk meminta pandangan rakyat Greece sama ada untuk menerima pakej 'bailout' terbaru Kesatuan Eropah.

Dalam persetujuan yang dibuat Khamis lepas, para pemimpin Kesatuan Eropah, yang diterajui Nicholas Sarkozy dan Angela Merkel telah mendapatkan kata sepakat untuk meminta bank pemiutang untuk menerima potongan hutang 50% bagi Greece selain daripada meningkatkan dana bailout bagi menangani krisis semasa.

Persoalannya ialah mengapa Perdana Menteri Greece membuat keputusan demikian sedangkan negara mereka hampir (atau sudah) muflis dan memerlukan dana?

Sebabnya ialah sebarang dana yang diberikan datang dengan syarat di mana mereka perlu melaksanakan austerity measures atau langkah mengurangkan perbelanjaan yang pasti membebankan rakyat Greece.

Berasaskan soal selidik yang dilakukan, 60% daripada penduduk Greece kurang senang dengan pakej bailout yang diterima oleh Greece. Justeru adalah tidak menghairankan jika Perdana Menteri Greece mahukan sokongan rakyat sebelum menerima pakej ini.

Namun begitu, tanpa pakej ini, Greece mungkin menghadapi kemuflisan dan tidak dapat membayar gaji kakitangan Kerajaan mereka. Malah sesetengah pengulas mengatakan bahawa jika penduduk Greece menyatakan 'Tidak', maka Greece mungkin terpaksa keluar dari zon Euro.

Ternyata tindakan Perdana Menteri Greece ini tidak dijangka dan mengejutkan pasaran, dan reaksi awalnya sudah tentulah negatif. Tetapi kesan sebenar hanya akan dilihat dalam tempoh beberapa hari lagi, berasaskan perkembangan politik di Greece dan Eropah.

Adakah ini exogenous shock yang menyebabkan ekonomi Eropah dan global goyah, yang seterusnya menular ke Italy dan Sepanyol atau mungkinkah para pemimpin Euro dapat mengawal kembali keadaan dalam tempoh terdekat?

Kita hanya boleh tunggu dan lihat.

Perdana Menteri Greece, George Papandreou (gambar) hari ini mengumumkan bahawa beliau akan mengadakan referendum untuk meminta pandangan rakyat Greece sama ada untuk menerima pakej 'bailout' terbaru Kesatuan Eropah.

Dipetik daripada Yahoo Finance

Dalam persetujuan yang dibuat Khamis lepas, para pemimpin Kesatuan Eropah, yang diterajui Nicholas Sarkozy dan Angela Merkel telah mendapatkan kata sepakat untuk meminta bank pemiutang untuk menerima potongan hutang 50% bagi Greece selain daripada meningkatkan dana bailout bagi menangani krisis semasa.

Persoalannya ialah mengapa Perdana Menteri Greece membuat keputusan demikian sedangkan negara mereka hampir (atau sudah) muflis dan memerlukan dana?

Sebabnya ialah sebarang dana yang diberikan datang dengan syarat di mana mereka perlu melaksanakan austerity measures atau langkah mengurangkan perbelanjaan yang pasti membebankan rakyat Greece.

Berasaskan soal selidik yang dilakukan, 60% daripada penduduk Greece kurang senang dengan pakej bailout yang diterima oleh Greece. Justeru adalah tidak menghairankan jika Perdana Menteri Greece mahukan sokongan rakyat sebelum menerima pakej ini.

Namun begitu, tanpa pakej ini, Greece mungkin menghadapi kemuflisan dan tidak dapat membayar gaji kakitangan Kerajaan mereka. Malah sesetengah pengulas mengatakan bahawa jika penduduk Greece menyatakan 'Tidak', maka Greece mungkin terpaksa keluar dari zon Euro.

Ternyata tindakan Perdana Menteri Greece ini tidak dijangka dan mengejutkan pasaran, dan reaksi awalnya sudah tentulah negatif. Tetapi kesan sebenar hanya akan dilihat dalam tempoh beberapa hari lagi, berasaskan perkembangan politik di Greece dan Eropah.

Adakah ini exogenous shock yang menyebabkan ekonomi Eropah dan global goyah, yang seterusnya menular ke Italy dan Sepanyol atau mungkinkah para pemimpin Euro dapat mengawal kembali keadaan dalam tempoh terdekat?

Kita hanya boleh tunggu dan lihat.

26 Oktober, 2011

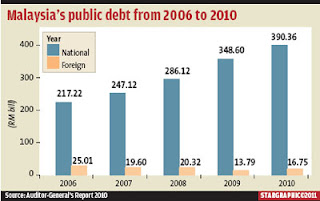

Hutang Kerajaan Terlalu Tinggi?

Walaupun ramai yang khuatir, jawapannya adalah tidak buat masa ini

Baru-baru ini hutang kerajaan Malaysia telah meningkat kepada RM407 billion. Namun begitu angka mutlak tidaklah begitu penting, sebaliknya perkara yang perlu diteliti ialah nisbah hutang kerajaan berbanding dengan KDNK.

Buat tahun kedua, berturut-turut, hutang kerajaan Malaysia mencecah paras lebih 50% daripada KDNK dan perkara ini membimbangkan para penganalisis dan menjadi bahan berita di akhbar.

Pada tahun 2010, paras hutang tempatan Malaysia berada pada tahap 53.1% daripada KDNK, dan hampir kepada had hutang sebanyak 55% yang ditetapkan di bawah Akta Pinjaman (Tempatan) 1959.

Sementara itu, hutang asing yang boleh diraih oleh Malaysia pula dihadkan kepada RM35 bilion sahaja.

Sekiranya had ini sentiasa dipatuhi, hutang Kerajaan Malaysia tidak akan mencapai paras yang membahayakan. Perlu diingat bahawa nisbah hutang kepada KDNK jauh lebih tinggi di sesetengah negara lain.

Tidak dinafikan bahawa paras hutang ini perlu dan boleh dikurangkan tetapi sekarang bukan masanya untuk mengurangkan hutang dengan ketara disebabkan keadaan ekonomi dunia.

Saya setuju dengan langkah yang diambil pada masa ini untuk meneruskan perbelanjaan kerajaan dan mengekalkan paras hutang sedia ada untuk satu dua tahun lagi, sebelum mengurangkannya secara beransur-ansur apabila ekonomi mula stabil, dengan matlamat mencapai belanjawan seimbang.

Ada sesetengah pengulas mahu Malaysia melakukan 'austerity drive', iaitu mengawal perbelanjaan dengan ketara untuk mengurangkan paras hutang tetapi tindakan ini kemungkinan besar akan menjejaskan pertumbuhan ekonomi.

Saya setuju bahawa kita perlu menangani pembaziran dan ketirisan yang berlaku dalam perbelanjaan Kerajaan. Langkah membasmi pembaziran mungkin boleh mengurangkan hutang antara 0.5 - 2%.

Tetapi, berasaskan keadaan semasa, perbelanjaan Kerajaan diperlukan, terutamanya belanja ke atas pembinaan infrastruktur.

Kita mempunyai undang-undang amat rasional yang menetapkan had hutang pada 55% daripada KDNK. Jika had ini dipatuhi, paras hutang kita adalah di paras yang boleh ditampung dan tidak membahayakan.

Mungkin ramai yang bertanya buat apa berhutang banyak sangat? Kenapa tak boleh kurangkan sahaja? Sebenarnya Kerajaan boleh melakukannya tetapi kos kepada kebajikan rakyat agak ketara jika perbelanjaan dikurangkan secara mendadak

Isu hutang kerajaan dan defisit bukan sesuatu yang straightfoward di mana kita kurangkan hutang secara automatik bermakna sudah tentu bagus untuk kita.

Sememangnya kalau boleh kita perlu kurangkan hutang bersih kita ke tahap lebih rendah, tetapi mungkin perlu dilakukan secara beransur-ansur dan pada masa yang sesuai.

Pada pendapat saya, ini patut dilakukan apabila ekonomi mencapai pertumbuhan kukuh dan keadaan global mengizinkan, bukannya sekarang.

Baru-baru ini hutang kerajaan Malaysia telah meningkat kepada RM407 billion. Namun begitu angka mutlak tidaklah begitu penting, sebaliknya perkara yang perlu diteliti ialah nisbah hutang kerajaan berbanding dengan KDNK.

Dipetik daripada akhbar The Star

Buat tahun kedua, berturut-turut, hutang kerajaan Malaysia mencecah paras lebih 50% daripada KDNK dan perkara ini membimbangkan para penganalisis dan menjadi bahan berita di akhbar.

Pada tahun 2010, paras hutang tempatan Malaysia berada pada tahap 53.1% daripada KDNK, dan hampir kepada had hutang sebanyak 55% yang ditetapkan di bawah Akta Pinjaman (Tempatan) 1959.

Sementara itu, hutang asing yang boleh diraih oleh Malaysia pula dihadkan kepada RM35 bilion sahaja.

Sekiranya had ini sentiasa dipatuhi, hutang Kerajaan Malaysia tidak akan mencapai paras yang membahayakan. Perlu diingat bahawa nisbah hutang kepada KDNK jauh lebih tinggi di sesetengah negara lain.

Tidak dinafikan bahawa paras hutang ini perlu dan boleh dikurangkan tetapi sekarang bukan masanya untuk mengurangkan hutang dengan ketara disebabkan keadaan ekonomi dunia.

Saya setuju dengan langkah yang diambil pada masa ini untuk meneruskan perbelanjaan kerajaan dan mengekalkan paras hutang sedia ada untuk satu dua tahun lagi, sebelum mengurangkannya secara beransur-ansur apabila ekonomi mula stabil, dengan matlamat mencapai belanjawan seimbang.

Ada sesetengah pengulas mahu Malaysia melakukan 'austerity drive', iaitu mengawal perbelanjaan dengan ketara untuk mengurangkan paras hutang tetapi tindakan ini kemungkinan besar akan menjejaskan pertumbuhan ekonomi.

Saya setuju bahawa kita perlu menangani pembaziran dan ketirisan yang berlaku dalam perbelanjaan Kerajaan. Langkah membasmi pembaziran mungkin boleh mengurangkan hutang antara 0.5 - 2%.

Tetapi, berasaskan keadaan semasa, perbelanjaan Kerajaan diperlukan, terutamanya belanja ke atas pembinaan infrastruktur.

Kita mempunyai undang-undang amat rasional yang menetapkan had hutang pada 55% daripada KDNK. Jika had ini dipatuhi, paras hutang kita adalah di paras yang boleh ditampung dan tidak membahayakan.

Mungkin ramai yang bertanya buat apa berhutang banyak sangat? Kenapa tak boleh kurangkan sahaja? Sebenarnya Kerajaan boleh melakukannya tetapi kos kepada kebajikan rakyat agak ketara jika perbelanjaan dikurangkan secara mendadak

Isu hutang kerajaan dan defisit bukan sesuatu yang straightfoward di mana kita kurangkan hutang secara automatik bermakna sudah tentu bagus untuk kita.

Sememangnya kalau boleh kita perlu kurangkan hutang bersih kita ke tahap lebih rendah, tetapi mungkin perlu dilakukan secara beransur-ansur dan pada masa yang sesuai.

Pada pendapat saya, ini patut dilakukan apabila ekonomi mencapai pertumbuhan kukuh dan keadaan global mengizinkan, bukannya sekarang.

Label:

Ekonomi

19 Oktober, 2011

Perbezaan 'Technical Buy' Dengan 'Buy'

Cadangan dibuat menggunakan kaedah analisis berbeza

Jika anda rajin membaca laporan penyelidikan daripada syarikat broker atau membaca laporan penyelidikan ringkas di theedgemalaysia.com, anda mungkin pernah melihat syarikat broker membuat cadangan technical buy atau technical sell atas saham tertentu.

Apakah perbezaan antara 'technical buy' dan 'buy' biasa?

Syarikat broker saham lazimnya ada dua fungsi penyelidikan, iaitu bahagian teknikal dan asas (fundamental). Bahagian teknikal ini membuat analisis berasaskan carta, volum dan bekalan dan permintaan yang bersifat jangka pendek.

Lazimnya faktor teknikal tidak menyentuh tentang kekuatan asas syarikat dan kadangkala syarikat yang tidak begitu kukuh pun boleh masuk dalam senarai jika faktor teknikal member isyarat bahawa terdapat permintaan bagi saham ini.

Pelabur perlu prihatin bahawa technical buy ini adalah bersifat jangka pendek dan perlu dipantau dari masa ke masa. Apabila membeli berasaskan technical buy, anda perlu menetapkan stop loss dan juga target price untuk meraih untung.

Ini berbeza daripada cadangan buy biasa, yang mana analisis dibuat berasaskan kekuatan perniagaan syarikat dan sasaran harga ditetapkan berasaskan potensi syarikat mencatatkan keuntungan pada masa depan.

Jika ada berdagang dalam saham, cadangan technical buy atau technical sell relevan untuk anda. Sebaliknya jika anda melabur berasaskan kekuatan asas syarikat seperti saya, anda perlu memberi tumpuan kepada analisis berasaskan fundamentals.

Sementara itu, selain daripada cadangan buy and sell, anda mungkin menemui beberapa cadangan lain yang sebenarnya sama tetapi menggunakan istilah lain.

Bagi cadangan beli saham, istilah yang digunakan termasuk buy, overweight dan accumulate. Bagi cadangan pegang saham, istilah yang digunakan termasuk hold, market perform dan neutral. Sementara itu bagi cadangan jual saham pula, istilah yang mungkin digunakan ialah sell, underperform dan underweight.

Jika anda rajin membaca laporan penyelidikan daripada syarikat broker atau membaca laporan penyelidikan ringkas di theedgemalaysia.com, anda mungkin pernah melihat syarikat broker membuat cadangan technical buy atau technical sell atas saham tertentu.

Apakah perbezaan antara 'technical buy' dan 'buy' biasa?

Syarikat broker saham lazimnya ada dua fungsi penyelidikan, iaitu bahagian teknikal dan asas (fundamental). Bahagian teknikal ini membuat analisis berasaskan carta, volum dan bekalan dan permintaan yang bersifat jangka pendek.

Lazimnya faktor teknikal tidak menyentuh tentang kekuatan asas syarikat dan kadangkala syarikat yang tidak begitu kukuh pun boleh masuk dalam senarai jika faktor teknikal member isyarat bahawa terdapat permintaan bagi saham ini.

Pelabur perlu prihatin bahawa technical buy ini adalah bersifat jangka pendek dan perlu dipantau dari masa ke masa. Apabila membeli berasaskan technical buy, anda perlu menetapkan stop loss dan juga target price untuk meraih untung.

Ini berbeza daripada cadangan buy biasa, yang mana analisis dibuat berasaskan kekuatan perniagaan syarikat dan sasaran harga ditetapkan berasaskan potensi syarikat mencatatkan keuntungan pada masa depan.

Jika ada berdagang dalam saham, cadangan technical buy atau technical sell relevan untuk anda. Sebaliknya jika anda melabur berasaskan kekuatan asas syarikat seperti saya, anda perlu memberi tumpuan kepada analisis berasaskan fundamentals.

Sementara itu, selain daripada cadangan buy and sell, anda mungkin menemui beberapa cadangan lain yang sebenarnya sama tetapi menggunakan istilah lain.

Bagi cadangan beli saham, istilah yang digunakan termasuk buy, overweight dan accumulate. Bagi cadangan pegang saham, istilah yang digunakan termasuk hold, market perform dan neutral. Sementara itu bagi cadangan jual saham pula, istilah yang mungkin digunakan ialah sell, underperform dan underweight.

Label:

Pelaburan Saham,

Soalan Lazim

13 Oktober, 2011

Bagaimana Dengan BIMB Holdings?

Bank Islam Sesuai Diletakkan Dalam Senarai Pemerhatian

BIMB Holdings ialah syarikat pegangan bagi Bank Islam dan juga Syarikat Takaful Malaysia. Kedua-dua syarikat ini mencatatkan prestasi yang agak memuaskan kebelakangan ini.

Saya pernah menulis tentang BIMB beberapa kali dalam blog saya dan pada waktu itu saham ini masih belum popular dan berada pada harga sekitar RM1.30.

Sekarang prestasi BIMB semakin kukuh, manakala harga sahamnya juga kian meningkat. Hasil daripada peningkatan prestasi ini, sudah ada syarikat penganalisis yang mula mengikuti perkembangan BIMB. Salah satu daripadanya ialah Maybank Investment Bank.

Untuk mendapatkan laporan penyelidikan mereka, taip 'Bank Islam Research Report' dalam Google dan anda boleh mendapatkan sekurang-kurangnya dua laporan penyelidikan. (Kalau tak jumpa, emel saya dan saya akan hantarkan kepada anda).

Berikut adalah carta harga saham BIMB untuk tempoh lima tahun lepas:

Perkara paling menarik ialah kenaikan volum dagangan saham BIMB dalam tempoh setahun lepas menunjukkan peningkatan minat pelabur terhadapnya.

Saya rasa tidak perlu saya mengulangi segala analisis kerana anda boleh baca sendiri daripada laporan penyelidikan yang saya sebutkan di atas, terutamanya kerana saya setuju dengan analisis yang dibuat.

Ada dua research house yang meletakkan penarafan 'buy' pada saham ini dengan harga sasaran sebanyak RM2.40. Pada pandangan saya, sasaran ini amat munasabah.

Pada masa posting ini ditulis, saham BIMB ditutup pada harga RM2.05. Dalam tempoh beberapa bulan lepas saham diperdagangkan pada julat antara RM1.60 - RM2.40.

Saham BIMB berpotensi naik kerana dua sebab. Pertama kerana prestasinya dan yang kedua ialah sahamnya mungkin menarik minat pembeli atau institusi kewangan besar, yang pasti akan menaikkan harga saham.

Memandangkan faktor luaran semasa, tujuan saya menulis mengenai BIMB bukan untuk menyatakan bahawa saham ini adalah sangat undervalued pada harga semasa, tetapi untuk mencadangkannya dimasukkan dalam senarai pemerhatian.

Pada pandangan saya jika harga jatuh di bawah RM2.00, maka nilai sudah mula dilihat dan lebih jauh saham ini jatuh di bawah harga tersebut, lebih besar nilai yang diperolehi.

BIMB Holdings ialah syarikat pegangan bagi Bank Islam dan juga Syarikat Takaful Malaysia. Kedua-dua syarikat ini mencatatkan prestasi yang agak memuaskan kebelakangan ini.

Saya pernah menulis tentang BIMB beberapa kali dalam blog saya dan pada waktu itu saham ini masih belum popular dan berada pada harga sekitar RM1.30.

Sekarang prestasi BIMB semakin kukuh, manakala harga sahamnya juga kian meningkat. Hasil daripada peningkatan prestasi ini, sudah ada syarikat penganalisis yang mula mengikuti perkembangan BIMB. Salah satu daripadanya ialah Maybank Investment Bank.

Untuk mendapatkan laporan penyelidikan mereka, taip 'Bank Islam Research Report' dalam Google dan anda boleh mendapatkan sekurang-kurangnya dua laporan penyelidikan. (Kalau tak jumpa, emel saya dan saya akan hantarkan kepada anda).

Berikut adalah carta harga saham BIMB untuk tempoh lima tahun lepas:

Dipetik daripada Bursastation

Perkara paling menarik ialah kenaikan volum dagangan saham BIMB dalam tempoh setahun lepas menunjukkan peningkatan minat pelabur terhadapnya.

Saya rasa tidak perlu saya mengulangi segala analisis kerana anda boleh baca sendiri daripada laporan penyelidikan yang saya sebutkan di atas, terutamanya kerana saya setuju dengan analisis yang dibuat.

Ada dua research house yang meletakkan penarafan 'buy' pada saham ini dengan harga sasaran sebanyak RM2.40. Pada pandangan saya, sasaran ini amat munasabah.

Pada masa posting ini ditulis, saham BIMB ditutup pada harga RM2.05. Dalam tempoh beberapa bulan lepas saham diperdagangkan pada julat antara RM1.60 - RM2.40.

Saham BIMB berpotensi naik kerana dua sebab. Pertama kerana prestasinya dan yang kedua ialah sahamnya mungkin menarik minat pembeli atau institusi kewangan besar, yang pasti akan menaikkan harga saham.

Memandangkan faktor luaran semasa, tujuan saya menulis mengenai BIMB bukan untuk menyatakan bahawa saham ini adalah sangat undervalued pada harga semasa, tetapi untuk mencadangkannya dimasukkan dalam senarai pemerhatian.

Pada pandangan saya jika harga jatuh di bawah RM2.00, maka nilai sudah mula dilihat dan lebih jauh saham ini jatuh di bawah harga tersebut, lebih besar nilai yang diperolehi.

Label:

Pelaburan Saham

09 Oktober, 2011

Bajet 2012 dan Kesannya Kepada Kita

Jauh lebih banyak gula-gula dalam belanjawan kali ini

Kerajaan baru sahaja membentangkan Bajet 2012 pada hujung minggu lepas (7 Oktober) dan nampaknya tahun ini lebih banyak peruntukan yang memberi manfaat langsung kepada rakyat, terutamanya golongan yang berpendapatan rendah.

Saya senaraikan beberapa manfaat Bajet 2012 kepada individu:

Walaupun ramai yang menganggap ini 'belanjawan pilihanraya', pada pendapat saya ia boleh dikatakan positif selagi kerajaan ada cara yang berdaya maju untuk membiayainya. Jika tidak, beban segala manfaat yang diberikan sekarang akan ditanggung oleh anak cucu kita pada masa depan.

Kerajaan baru sahaja membentangkan Bajet 2012 pada hujung minggu lepas (7 Oktober) dan nampaknya tahun ini lebih banyak peruntukan yang memberi manfaat langsung kepada rakyat, terutamanya golongan yang berpendapatan rendah.

Saya senaraikan beberapa manfaat Bajet 2012 kepada individu:

- Tiada yuran sekolah, termasuk untuk kokurikulum dan sukan dan premium insurans.

- Bantuan persekolahan RM100 untuk murid sekolah (Darjah 1 - Tingkatan 5)

- Caruman EPF majikan dinaikkan daripada 12% - 13% untuk pekerja bergaji RM5,000 ke bawah

- Usia persaraan kakitangan awam dinaikkan daripada 58 kepada 60.

- Kenaikan pencen tahunan 2% untuk pekerja awam.

- Bonus setengah bulan (min RM500) dan bantuan RM500 kepada pesara

- Tiada yuran pendaftaran pesakit luar di hospital bagi warga emas.

- Baucar buku RM200 untuk pelajar kolej, matrikulasi, universiti swasta atau awam.

- Suntikan HPV percuma untuk wanita

- Subsidi isi rumah dnegan bil elektrik bawah RM20 diteruskan

- Pelepasan cukai RM3,000 bagi caruman kepada Skim Persaraan Swasta/Anuiti

- Had bagi program Rumah Pertamaku dinaikkan daripada RM220,000 hingga RM400,000

- Bantuan tunai sekali RM500 akan dibayar kepada keluarga dengan pendapatan RM3,000 ke bawah

- Cukai 10% atas dividen REIT dilanjutkan untuk 5 tahun.

- Pelepasan duti setem bagi pembelian Rumah 1 Malaysia.

- Peningkaan RPGT kepada 10% untuk penjualan hartanah dalam dua tahun pertama

Walaupun ramai yang menganggap ini 'belanjawan pilihanraya', pada pendapat saya ia boleh dikatakan positif selagi kerajaan ada cara yang berdaya maju untuk membiayainya. Jika tidak, beban segala manfaat yang diberikan sekarang akan ditanggung oleh anak cucu kita pada masa depan.

Label:

Ekonomi

07 Oktober, 2011

Meninjau Hari Terbuka iCapital

Pandangan Tan Teng Boo Tentang Ekonomi dan Saham

Pada hari Sabtu lepas (1 Oktober), iCapital telah mengadakan hari terbuka untuk pelabur sebagai program pendidikan pelabur, selain memberikan maklumat lanjut tentang syarikat dan juga dana yang diuruskannya.

Sebenarnya iCapital ialah pengendali iCapital.biz, satu-satunya dana tertutup yang disenaraikan di Bursa Malaysia, di samping menguruskan beberapa dana persendirian lain dan menerbitkan risalah mingguan yang boleh diperolehi secara fizikal atau atau menerusi Internet.

Pemiliknya ialah Tan Teng Boo, seorang 'value investor' tersohor, yang sejak permulaan dana, telah menghasilkan pulangan terkompaun lebih 16% untuk dananya dari segi NAB.

Walaupun dananya ialah tidak patuh syariah, alternatif yang kita ada untuk menerima nasihat beliau ialah dengan melabur terus dalam saham yang dilaburkan oleh iCapital.biz (yang kebanyakannya patuh Syariah) atau melanggan risalahnya untuk menerima nasihat pelaburan.

Pelbagai kegiatan pendidikan pelabur diadakan, tetapi bagi saya yang paling penting ialah tinjauan beliau tentang ekonomi global dalam sesi yang diadakan pada penghujung acara tersebut.

Tan Teng Boo mula bimbang tentang saham global sejak awal tahun ini dan pada penghujung bulan Julai, pegangan tunai dalam dananya ialah 50%, iaitu pendekatan yang lebih konsevatif berbanding kegawatan tahun 2008.

Beliau berkata Eropah akan mengalami kemelesetan dalam tempoh 12 bulan akan datang manakala ekonomi AS dijangka mendatar. Walaupun semua ini akan memberi kesan kepada Malaysia, pandangannya tentang ekonomi Malaysia adalah lebih positif.

Beliau berpendapat saham akan menghadapi sedikit rintangan pada bulan-bulan akan datang tetapi tiada depression akan berlaku dan ekonomi akan pulih secara beransur-ansur selepas itu.

Walaupun tinjauannya dalam jangka pendek adalah negatif, dalam jangka panjang beliau meramalkan situasi yang lebih positif berasaskan teori "Long Boom" di mana ekonomi rantau in akan mengalami pertumbuhan pesat dan BSKL dijangka mencapai paras 2,000 dalam tempoh 5 hingga 10 tahun akan datang.

Apabila ditanya oleh hadirin bila masa terbaik untuk masuk semula ke pasaran, beliau menjawab jangan terlalu fokus kepada 'timing' tetapi cari saham yang undevalued dan beli jika harga saham amat berpatutan.

Perhatian: Ini adalah pandangan peribadi beliau dan ia perlu diimbangi dengan pandangan lain dan juga data ekonomi supaya pelabur mendapat gambaran yang lebih menyeluruh.

Pada hari Sabtu lepas (1 Oktober), iCapital telah mengadakan hari terbuka untuk pelabur sebagai program pendidikan pelabur, selain memberikan maklumat lanjut tentang syarikat dan juga dana yang diuruskannya.

Sebenarnya iCapital ialah pengendali iCapital.biz, satu-satunya dana tertutup yang disenaraikan di Bursa Malaysia, di samping menguruskan beberapa dana persendirian lain dan menerbitkan risalah mingguan yang boleh diperolehi secara fizikal atau atau menerusi Internet.

Pemiliknya ialah Tan Teng Boo, seorang 'value investor' tersohor, yang sejak permulaan dana, telah menghasilkan pulangan terkompaun lebih 16% untuk dananya dari segi NAB.

Walaupun dananya ialah tidak patuh syariah, alternatif yang kita ada untuk menerima nasihat beliau ialah dengan melabur terus dalam saham yang dilaburkan oleh iCapital.biz (yang kebanyakannya patuh Syariah) atau melanggan risalahnya untuk menerima nasihat pelaburan.

Pelbagai kegiatan pendidikan pelabur diadakan, tetapi bagi saya yang paling penting ialah tinjauan beliau tentang ekonomi global dalam sesi yang diadakan pada penghujung acara tersebut.

Tan Teng Boo mula bimbang tentang saham global sejak awal tahun ini dan pada penghujung bulan Julai, pegangan tunai dalam dananya ialah 50%, iaitu pendekatan yang lebih konsevatif berbanding kegawatan tahun 2008.

Beliau berkata Eropah akan mengalami kemelesetan dalam tempoh 12 bulan akan datang manakala ekonomi AS dijangka mendatar. Walaupun semua ini akan memberi kesan kepada Malaysia, pandangannya tentang ekonomi Malaysia adalah lebih positif.

Beliau berpendapat saham akan menghadapi sedikit rintangan pada bulan-bulan akan datang tetapi tiada depression akan berlaku dan ekonomi akan pulih secara beransur-ansur selepas itu.

Walaupun tinjauannya dalam jangka pendek adalah negatif, dalam jangka panjang beliau meramalkan situasi yang lebih positif berasaskan teori "Long Boom" di mana ekonomi rantau in akan mengalami pertumbuhan pesat dan BSKL dijangka mencapai paras 2,000 dalam tempoh 5 hingga 10 tahun akan datang.

Apabila ditanya oleh hadirin bila masa terbaik untuk masuk semula ke pasaran, beliau menjawab jangan terlalu fokus kepada 'timing' tetapi cari saham yang undevalued dan beli jika harga saham amat berpatutan.

Perhatian: Ini adalah pandangan peribadi beliau dan ia perlu diimbangi dengan pandangan lain dan juga data ekonomi supaya pelabur mendapat gambaran yang lebih menyeluruh.

Label:

Pelaburan Saham

02 Oktober, 2011

Tinjauan Harga Komoditi Penting

Emas juga jatuh walaupun dianggap pelaburan selamat

Dalam tempoh dua bulan lepas, kita sedar bahawa pelbagai pasaran ssekuriti telah turun dengan agak ketara. Harga komoditi juga tidak terlepas daripada kesan ini, dan yang mungkin mengejutkan sesetengah pihak ialah kejatuhan emas.

Berikut adalah carta harga tiga komoditi penting yang mempengaruhi hidup kita: minyak mentah kerana merupakan satu faktor pengeluaran utama dan membabitkan subsidi kerajaan kepada kita, minyak sawit mentah, kerana negara merupakan pengeluar penting dan kos pengeluaran banyak syarikat juga bergantung kepada komoditi ini, dan juga emas, sesuatu yang pada pendapat saya tidak banyak nilai ekonomi, tetapi penting kerana ramai kini yang melabur dalam emas dan telah naik tinggi sejak tempoh 10 tahun lepas.

Harga minyak mentah telah jatuh di bawah USD80 tempoh hari, seiring dengan kemelesetan ekonomi yang dijangkakan. Bagi kebanyakan orang dan juga syarikat, ini adalah satu perkembangan positif. Satu lagi manfaat ialah ia akan mengekang inflasi. Tetapi bagi syarikat minyak perkembangan ini kurang positif.

Harga minyak sawit mentah juga telah merosot dan kesannya positif bagi pengguna dan syarikat yang menggunakan minyak sawit sebagai input. Tetapi oleh kerana Malaysia pengeluar uttama, kesan terhadap ekonomi secara keseluruhan sukar ditentukan. Bagi syarikat perladangan kelapa sawit, ini sudah tentulah sedikit negatif, tetapi rata-rata harganya masih tinggi dan mereka tidak begitu teruk terjejas.

Emas dulunya merupakan sejenis pelaburan stabil yang menyimpan nilai. Tetapi sejak tahun 2000, harga emas telah meningkat dengan ketara, mungkin kerana ketidaktentuan ekonomi dan dasar kewangan longgar bank-bank pusat dunia dan juga inflasi.

Tetapi kejatuhan sebanyak USD200 baru-baru ini menunjukkan bahawa ciri emas telah bertukar daripada pelaburan yang stabil kepada pelaburan yang berpotensi memberikan untung besar, tetapi dengan risiko yang lebih tinggi, terutamanya jika anda beli pada waktu yang salah.

Perkara yang agak mengejutkan sesetengah pihak ialah andaian mereka bahawa jika ketidaktentuan ekonomi meningkat, lebih ramai orang akan membeli emas, justeru menaikkan harganya, tetapi perkara sebaliknya telah berlaku.

Berasaskan perkembangan semasa, kita dapat lihat bahawa hanya satu cara yang selamat untuk melindungi aset dalam tempoh dua bulan lepas, iaitu dengan memegang wang tunai.

Dalam tempoh dua bulan lepas, kita sedar bahawa pelbagai pasaran ssekuriti telah turun dengan agak ketara. Harga komoditi juga tidak terlepas daripada kesan ini, dan yang mungkin mengejutkan sesetengah pihak ialah kejatuhan emas.

Berikut adalah carta harga tiga komoditi penting yang mempengaruhi hidup kita: minyak mentah kerana merupakan satu faktor pengeluaran utama dan membabitkan subsidi kerajaan kepada kita, minyak sawit mentah, kerana negara merupakan pengeluar penting dan kos pengeluaran banyak syarikat juga bergantung kepada komoditi ini, dan juga emas, sesuatu yang pada pendapat saya tidak banyak nilai ekonomi, tetapi penting kerana ramai kini yang melabur dalam emas dan telah naik tinggi sejak tempoh 10 tahun lepas.

Minyak Mentah WTI

Dipetik daripada laman web oil-price.net

Harga minyak mentah telah jatuh di bawah USD80 tempoh hari, seiring dengan kemelesetan ekonomi yang dijangkakan. Bagi kebanyakan orang dan juga syarikat, ini adalah satu perkembangan positif. Satu lagi manfaat ialah ia akan mengekang inflasi. Tetapi bagi syarikat minyak perkembangan ini kurang positif.

Minyak Sawit Mentah

Dipetik daripada laman MPOB

Harga minyak sawit mentah juga telah merosot dan kesannya positif bagi pengguna dan syarikat yang menggunakan minyak sawit sebagai input. Tetapi oleh kerana Malaysia pengeluar uttama, kesan terhadap ekonomi secara keseluruhan sukar ditentukan. Bagi syarikat perladangan kelapa sawit, ini sudah tentulah sedikit negatif, tetapi rata-rata harganya masih tinggi dan mereka tidak begitu teruk terjejas.

Harga Emas 20 Tahun

Dipetik daripada laman World Gold Council

Emas dulunya merupakan sejenis pelaburan stabil yang menyimpan nilai. Tetapi sejak tahun 2000, harga emas telah meningkat dengan ketara, mungkin kerana ketidaktentuan ekonomi dan dasar kewangan longgar bank-bank pusat dunia dan juga inflasi.

Tetapi kejatuhan sebanyak USD200 baru-baru ini menunjukkan bahawa ciri emas telah bertukar daripada pelaburan yang stabil kepada pelaburan yang berpotensi memberikan untung besar, tetapi dengan risiko yang lebih tinggi, terutamanya jika anda beli pada waktu yang salah.

Perkara yang agak mengejutkan sesetengah pihak ialah andaian mereka bahawa jika ketidaktentuan ekonomi meningkat, lebih ramai orang akan membeli emas, justeru menaikkan harganya, tetapi perkara sebaliknya telah berlaku.

Berasaskan perkembangan semasa, kita dapat lihat bahawa hanya satu cara yang selamat untuk melindungi aset dalam tempoh dua bulan lepas, iaitu dengan memegang wang tunai.

Label:

Ekonomi,

Pelaburan Lain

26 September, 2011

Dana Ekuiti Jatuh Seiring Pasaran

Hanya Kenanga Syariah Growth Masih Catatkan Pertumbuhan Positif

Dengan kejatuhan agak ketara pasaran saham, tidak menghairankan jika dana unit amanah ekuiti juga turut sama mengalami kejatuhan.

Bagi mereka yang mahu meninjau prestasi (bukan sahaja harga) dana dalam talian, anda boleh melayari laman web Morningstar Malaysia dan klik di bawah tab performance.

Berikut adalah petikan prestasi dana daripada laman web tersebut:

Saya dapati bahawa untuk tahun ini (YTD), hanya satu dana yang masih mencatatkan prestasi positif, iaitu Kenangan Syariah Growth. Dana ini boleh dibeli secara online menerusi Fundsupermart.com

Saya pernah meninjau prestasi Kenangan Syariah Growth dalam artikel bertajuk Dana Yang Disyorkan Fundsupermart: Kenanga Syariah Growth dan Prudential Dana Al-Ilham Cemerlang.

Selain itu, antara dana yang mampu bertahan termasuk MAA CM Shariah Flex, CIMB Dali Equity Growth, Public Islamic Dividend, Public Islamic Select Enterprises dan PruDana Al Ilham.

Pada pendapat saya, jika anda ada wang untuk dilaburkan dan mahu mengambil kesempatan daripada pemulihan pasaran apabila ia berlaku kelak, dana yang memberikan pulangan tinggi untuk tempoh 5 tahun dan juga mampu bertahan dalam kegawatan ini (satu tahun) merupakan kombinasi yang amat sesuai sebagai kriteria pemilihan.

Dengan kejatuhan agak ketara pasaran saham, tidak menghairankan jika dana unit amanah ekuiti juga turut sama mengalami kejatuhan.

Bagi mereka yang mahu meninjau prestasi (bukan sahaja harga) dana dalam talian, anda boleh melayari laman web Morningstar Malaysia dan klik di bawah tab performance.

Berikut adalah petikan prestasi dana daripada laman web tersebut:

Saya dapati bahawa untuk tahun ini (YTD), hanya satu dana yang masih mencatatkan prestasi positif, iaitu Kenangan Syariah Growth. Dana ini boleh dibeli secara online menerusi Fundsupermart.com

Saya pernah meninjau prestasi Kenangan Syariah Growth dalam artikel bertajuk Dana Yang Disyorkan Fundsupermart: Kenanga Syariah Growth dan Prudential Dana Al-Ilham Cemerlang.

Selain itu, antara dana yang mampu bertahan termasuk MAA CM Shariah Flex, CIMB Dali Equity Growth, Public Islamic Dividend, Public Islamic Select Enterprises dan PruDana Al Ilham.

Pada pendapat saya, jika anda ada wang untuk dilaburkan dan mahu mengambil kesempatan daripada pemulihan pasaran apabila ia berlaku kelak, dana yang memberikan pulangan tinggi untuk tempoh 5 tahun dan juga mampu bertahan dalam kegawatan ini (satu tahun) merupakan kombinasi yang amat sesuai sebagai kriteria pemilihan.

Label:

Unit Amanah

22 September, 2011

Perkembangan Terkini Saham IPO

Semakin banyak IPO jatuh di bawah harga penyenaraian

Dua bulan lepas saya meninjau prestasi 30 IPO terbaru dan mendapati walaupun pada keadaan indeks yang tinggi, hampir separuh diperdagangkan di bawah harga penyenaraian.

Pada hari ini indeks FBKL jatuh 31 mata, dan kita lihat kedudukan saham IPO terbaru dalam keadaan di mana pasaran berada pada paras sederhana.

Kita dapat lihat bahawa hanya 10 IPO yang berada di atas harga penyenaraian, dan ada beberapa syarikat ini yang boleh dianggap sebagai sangat kukuh.

Sebaliknya, ada satu dua IPO yang jatuh teruk dan penyenaraiannya boleh dikatakan hampir bersifat scam kerana pemilik asal seolah-olah menyenaraikan saham untuk raih untung dan bukannya untuk mengumpulkan modal bagi syarikat.

Selain itu, anda perlu melihat keadaan dari pandangan penjual saham IPO ini. Jika anda memiliki syarikat dan mahu menjual atau menyenaraikannya, sudah tentu anda akan menjual sekurang-kurangnya pada fair value atau lebih.

Justeru pada pendapat saya saham IPO lazimnya bukan undervalued dan kenaikan saham yang berlaku pada peringkat awal hanya atas sebab permintaan dan bekalan saham syarikat, bukan kerana prestasinya.

Walaupun pasaran kelihatan malap, faktor positif bagi mereka yang bersabar dan tidak mengejar-ngejar saham baru ini apabila baru tersenarai ialah peluang untuk membeli saham IPO mantap pada harga berpatutan.

Daripada senarai 30 syarikat di atas, yang menarik perhatian saya ialah Bumi Armada, Benalec, Eversendai dan Petronas Chemicals yang sudah turun hampir ke harga penyenaraiannya.

Pada waktu inilah kita boleh mula berfikir (tetapi tidak semestinya bertindak) untuk mengambil kesempatan daripada harga yang semakin rendah.

Seperti yang saya nyatakan dalam posting lepas, mungkin ada baiknya kita tunggu dulu kerana 'bear market' baru masuk ke peringkat pertama.

Namun inilah masanya untuk mula mengumpulkan senarai beli kita untuk mendapatkan nilai terbaik apabila keadaan kembali reda.

Dua bulan lepas saya meninjau prestasi 30 IPO terbaru dan mendapati walaupun pada keadaan indeks yang tinggi, hampir separuh diperdagangkan di bawah harga penyenaraian.

Pada hari ini indeks FBKL jatuh 31 mata, dan kita lihat kedudukan saham IPO terbaru dalam keadaan di mana pasaran berada pada paras sederhana.

Dipetik daripada Bursastation

Kita dapat lihat bahawa hanya 10 IPO yang berada di atas harga penyenaraian, dan ada beberapa syarikat ini yang boleh dianggap sebagai sangat kukuh.

Sebaliknya, ada satu dua IPO yang jatuh teruk dan penyenaraiannya boleh dikatakan hampir bersifat scam kerana pemilik asal seolah-olah menyenaraikan saham untuk raih untung dan bukannya untuk mengumpulkan modal bagi syarikat.

Selain itu, anda perlu melihat keadaan dari pandangan penjual saham IPO ini. Jika anda memiliki syarikat dan mahu menjual atau menyenaraikannya, sudah tentu anda akan menjual sekurang-kurangnya pada fair value atau lebih.

Justeru pada pendapat saya saham IPO lazimnya bukan undervalued dan kenaikan saham yang berlaku pada peringkat awal hanya atas sebab permintaan dan bekalan saham syarikat, bukan kerana prestasinya.

Walaupun pasaran kelihatan malap, faktor positif bagi mereka yang bersabar dan tidak mengejar-ngejar saham baru ini apabila baru tersenarai ialah peluang untuk membeli saham IPO mantap pada harga berpatutan.

Daripada senarai 30 syarikat di atas, yang menarik perhatian saya ialah Bumi Armada, Benalec, Eversendai dan Petronas Chemicals yang sudah turun hampir ke harga penyenaraiannya.

Pada waktu inilah kita boleh mula berfikir (tetapi tidak semestinya bertindak) untuk mengambil kesempatan daripada harga yang semakin rendah.

Seperti yang saya nyatakan dalam posting lepas, mungkin ada baiknya kita tunggu dulu kerana 'bear market' baru masuk ke peringkat pertama.

Namun inilah masanya untuk mula mengumpulkan senarai beli kita untuk mendapatkan nilai terbaik apabila keadaan kembali reda.

Label:

IPO,

Pelaburan Saham

18 September, 2011

Sedia Untuk Masuk? Mungkin Tunggu Dulu