Seorang pelabur telah mengemukakan beberapa soalan yang baik dan relevan tentang pertukaran dana atau

fund switching dan saya jawab satu persatu.

1. Saya telah melabur dalam sebuah Dana Ekuiti sejak tahun 2007. Objektif dana ini untuk persaraan. Buat pengetahuan tuan dana ini tak pernah dijual balik hingga sekarang dan saya tiada amalkan simpanan bulanan. Cuma pernah lakukan switch ke dana bon/sukuk pada tahun 2009 oleh ejen saya tanpa pengetahuan saya.

Pada pendapat saya ejen tidak boleh melakukan

switch tanpa pengetahuan pelanggan, melainkan kebenaran nyata diberikan. Bagi saya ini satu kesalahan besar dan boleh diambil tindakan. Walau apa pun, jika tukaran dilakukan pada 2009, ini bermakna ia dilakukan dengan

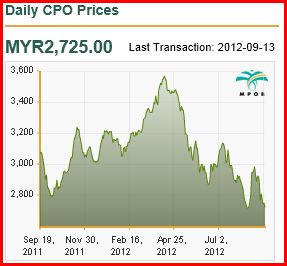

timing yang kurang tepat. Cuba lihat carta di bawah:

Dipetik daripada Bursastation

Switching kepada dana bon/sukuk atau pasaran wang apabila nilai saham (dan juga hampir semua dana ekuiti) telah jatuh ke tahap terendah ialah satu kesilapan.

Timing yang betul ialah jika

switching dilakukan pada awal tahun 2008, sebelum kejatuhan.

Persoalannya bilakah

switching dibuat kembali kepada dana ekuiti, sudah tentu pada tempoh yang lebih lewat iaitu apabila saham telah naik kembali. Kesannya ialah pelabur telah mengalami kejatuhan ekuiti, bertukar kepada dana bon/sukuk, kemudian tidak mengambil kesempatan daripada rebound peringkat awal pasaran. Ini bermakna pelabur rugi dua kali, pertama kerana kejatuhan dana ekuiti, kedua kerana gagal mengambil kesempatan daripada

rebound. Adalah lebih baik jika pelabur beli dan pegang sahaja.

Inilah risiko melakukan

switching, jika dibuat dengan betul, anda boleh untung besar, tetapi jika tidak pelabur mungkin rugi besar. Warren Buffett, John Boggle, Peter Lynch dan beberapa pelabur terkenal lain tidak tahu bila pasaran akan naik atau turun. Tetapi jika anda dengar ramai penganalisa dalaman firma pengurus dana dan beberapa ejen unit amanah, seolah-olah mereka tahu bila pasaran akan naik atau turun. Siapa yang patut anda percaya? Saya sendiri pun tidak pandai meramalkan pasaran

(walaupun satu masa dulu semasa mula melabur saya rasa saya mampu melakukannya - ternyata saya tersilap).

2. Adakah tindakan bijak jika membiarkan dana ini sehingga saya bersara dengan cuma ada transaksi auto re-invest dividen setiap tahun. Jika harga dana jatuh baru saya buat topup investment.

Saya rasa jalan ini paling selamat dan agak konservatif. Cuma masalahnya ialah apakah definisi kejatuhan harga dana. Bagaimana kalau dana mendatar dan menaik untuk tempoh yang lama, kita mungkin terlepas kenaikan tersebut kerana tidak membeli sebab harga dana tidak pernah jatuh.

Secara peribadi saya suka membiarkan dana itu sehingga bersara seperti yang dinyatakan di atas, cuma

topup itu saya akan lakukan secara bulanan dalam jumlah kecil, tidak kira pasaran naik atau turun. Ini jalan yang paling selamat.

3.Bagaimana pula tindakan ini pula? Bila harga dana ekuiti mencapai tahap tertinggi dan saya lakukan pertukaran dana ke dana bon di mana tiada caj di kenakan oleh Public Mutual untuk lock harga. Selepas harga NAB terendah saya akan kembali semula melakukan pertukaran dana ke dana ekuiti dan akan dikenakan caj swiching sebanyak RM25 tanpa menentukan berapa banyak nilai amaun untuk pertukaran.

Caj yang dikenakan adalah kecil dan tidak menjadi masalah atau isu di sini. Persoalan yang lebih penting ialah bagaimana pelabur tahu apakah harga tertinggi dan apakah harga terendah? Maklumat ini hanya diketahui selepas ia berlaku, atau orang putih kata

'with the benefit of hindsight'. Seperti yang saya katakan tadi, kalau ramalan pelabur betul, beliau boleh meningkatkan pulangan, tetapi jika salah, mungkin menjejaskan pulangan yang diterima untuk jangka panjang.

Bagaimana jika dana dijual dan harga dana terus naik? Itulah dilema yang dihadapi pelabur. M

arket timing adalah sesuatu yang sukar dilakukan, dan mustahil dilakukan dengan tepat setiap kali, walaupun oleh pelabur tersohor.

4. Dalam buku Panduan Pelaburan Unit Amanah tiada menceritakan terperinci tentang pertukaran dana (Pertukaran Dana dari Dana Ekuiti ke Dana Bon/Sukuk).

Sebenarnya ini sama seperti keputusan menjual atau membeli dana lain, cuma tanpa membabitkan kos kepada pelabur. Saya tidak menyentuh perkara ini secara langsung kerana dengan kos lebih rendah atau kadangkala tiada kos langsung, pelabur mungkin cenderung untuk bertukar-tukar dana.

Kedua, secara peribadi saya kurang setuju dengan pandangan pihak yang terlibat dalam industri yang menganggap kita boleh meramalkan dengan agak tepat bila untuk bertukar. Tokoh tersohor industri unit amanah John Boggle sendiri meminta pelabur tidak melakukan

timing. Saya setuju dengan pendapat beliau sekarang. Mungkin saya akan menambah perkara ini dalam edisi kedua untuk menerangkan risiko dan potensi untung atau rugi strategi

fund switching ini.

Akhir kata,

market timing masih ok dan tidak merugikan jika unit dijual pada fasa kenaikan saham (seperti sekarang), jika tersilap, anda hanya tidak menerima untung lebih tinggi. Tetapi perkara yang tidak patut dilakukan ialah menjual apabila saham sudah jatuh teruk. Bukan sahaja kerugian sudah dialami, tetapi kita mungkin terlepas

rebound saham. Secara peribadi pula, faktor yang mendorong saya untuk bertukar dana ialah prestasi dana berbanding dana lain, dan bukannya

market timing.